Napjainkban a legtöbb fejlődő és fejlett ország a gazdasági növekedés egyik jelentős eszközének tartja a tudásalapú társadalmat. A legjobb befektetés…

Fejlesztési adókedvezmény I.

Ezeket minden nagyvállalatnak tudnia kell!

2014 júliusában ugyan a feltételek némileg megváltoztak, a nagyvállalatok beruházásaik után továbbra is szerezhetnek jogosultságot fejlesztési adókedvezmény érvényesítésére (társasági adó törvény 22/B. §).A társasági adó törvény fejlesztési adókedvezményre vonatkozó szabályai 2014. július 4-ével változtak meg. Ezzel összhangban a fejlesztési adókedvezmény részletszabályait tartalmazó 206/2006. (X. 10) kormányrendeletet új kormányrendelet váltotta fel 2014. július 18-i hatállyal (165/2014. (VII. 17) kormányrendelet a fejlesztési adókedvezményről). A módosításokat az Európai Unió támogatási szabályainak változása indokolta.A nagyvállalatok számára legfontosabb a beruházásokhoz kapcsolódó támogatás maximális mértékét érintő változás, mivel a 2014. július 1. és 2020. december 31. közötti időszakra vonatkozóan új regionális támogatási térkép került elfogadásra (37/2011. (III. 22.) kormányrendelet az európai uniós versenyjogi értelemben vett állami támogatásokkal kapcsolatos eljárásról és a regionális támogatási térképről). Ennek eredményeként sajnos bizonyos régiókban a fejlesztési adókedvezmény – illetve állami támogatás – igénybevételének lehetősége megszűnt.

Amint az ismeretes, a beruházásokhoz kapcsolódó társasági adókedvezmények rendszerének jelentős átalakítására volt szükség Magyarország Európai Unióhoz történő csatlakozását megelőzően. Bár az adóügyi szuverenitás az uniós tagállamok, így Magyarország alapvető szuverén jogai közé tartozik, és az Európai Unió e téren csak korlátozott hatáskörrel bír, az Európai Unió működéséről szóló Szerződés versenypolitikára vonatkozó rendelkezései (EUMSZ 107-109. cikke) megteremtik a jogalapot arra, hogy a magyar társasági adókedvezmények vonatkozásában mégis az Európai Unió szabályai irányadók legyenek. A társasági adókedvezmények általánosságban ugyanis állami támogatásnak minősülnek, következésképpen – elkerülendő a belső piacon a versenytorzítás lehetőségét – nem sérthetik az Európai Unió állami támogatásokra vonatkozó előírásait.

A kilencvenes években bevezetett, és a befektetői érdeklődést sikeresen felkeltő, de az Európai Unió állami támogatási szabályaival összhangban nem lévő, ezért a csatlakozással megszűntetett beruházási adókedvezményt így 2003-tól a fejlesztési adókedvezmény váltotta fel. Ezzel megszűnt a beruházások után igénybevehető 100%-os mértékű társasági adókedvezmény lehetősége.

Fejlesztési adókedvezmény címén ugyanis – 2015-ben is – a tárgyévi számított adó, legfeljebb annak 80%-áig csökkenthető (az így csökkentett adóból – legfeljebb annak 70%-áig – érvényesíthető minden más adókedvezmény). Ráadásul – szemben a 2003. előtti szabályozással – az érvényesíthető fejlesztési adókedvezmény összegét befolyásolja a megvalósított beruházás elszámolható költségeinek összege, valamint a beruházás megvalósításának helyére megállapított támogatási intenzitás mértéke. Ezzel az igénybevehető adókedvezményben megvalósul az arányosság elve, hiszen nagyobb összegű beruházási értékhez értelemszerűen nagyobb összegű adókedvezmény érvényesítésének a lehetősége kapcsolódik. Továbbá, köszönhetően az egyes régiókra megállapított maximális támogatási intenzitási rátáknak, a gazdaságilag fejlettebb térségekben beruházási támogatásként alacsonyabb, míg az elmaradottabb térségekben magasabb mértékű adókedvezmény érhető el az ott beruházó vállalatok számára.

A bevezetése óta eltelt években a fejlesztési adókedvezmény igénybevételének feltételei lényegében nem változtak, csak néhány részletszabály módosult. Az Európai Unió új, 2014-től kezdődő 7 éves költségvetési ciklusához igazodva azonban új támogatási irányelvek fogalmazódtak meg [Iránymutatás a regionális állami támogatásokról (2014-2020)-2013/C 209/01] és ennek mentén új támogatási rendeletek születtek, ezeket vette át a magyar szabályozás is.

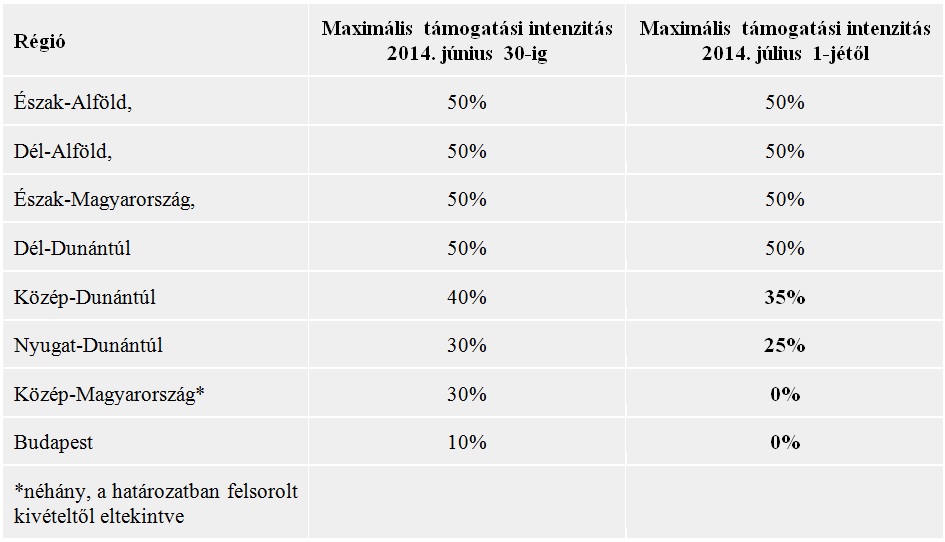

2014. július 1-jétől a bevezetőben is említett új regionális támogatási térkép lépett életbe, amelyet a Bizottság egyébként a 2014. március 11-én kihirdetett SA.37718 (2013/N). számú határozatában hagyott jóvá. Az alábbi táblázat összefoglalja nagyvállalatok esetén a fejlesztési támogatások arányának alakulását – 50 millió euró projekt értékig – régiónként, 2014. július 1-jét megelőzően és azt követően.

Amint az a fenti táblázatból is látható, a 2014. július 1. és 2020. december 31. közötti támogatási időszakban, a közép-Magyarországi régióban, azaz Budapesten és Pest megye településein – néhány kivételtől eltekintve – megvalósuló beruházásokra tekintettel a nagyvállalatok nem lesznek jogosultak fejlesztési adókedvezmény igénybevételére, illetőleg Közép- és Nyugat Dunántúl maximális támogatási intenzitása 5-5 százalékponttal csökkent. Jó hír azonban, hogy a Bizottság határozatában megjelölt 82 pest megyei településen létrehozandó beruházások az eddigi 30% helyett 35%-os, további 4 településen pedig 20% intenzitási ráta mellett támogathatók. Igaz, ezeken a településeken nagyvállalat már kizárólag csak új gazdasági tevékenység végzésére irányuló induló beruházás esetén vehet igénybe adókedvezményt.Néhány további, az igénybevétel feltételeit érintő szabály is módosult mind a társasági adó törvényben, mind pedig az új kormányrendeletben. Leszűkült például azoknak a jelenértéken legalább 100 millió forintot elérő beruházásoknak a köre, amelyek után kedvezmény szerezhető, így széles sávú internetszolgáltatási beruházásra tekintettel fejlesztési adókedvezmény már nem vehető igénybe, az energiahatékonyságot szolgáló beruházáshoz kapcsolódóan pedig környzetvédelmi beruházás címén érvényesíthető adókedvezmény. A fejlesztési adókedvezmény részletszabályait előíró kormányrendeletben pontosításra, illetve módosításra került például az elszámolható költségek köre, a nyilvántartás tartalma, a támogatások összeszámításának módja és az adatszolgáltatási kötelezettség rendje is. Fontos, hogy a beruházás befejezésének tényét most már nem külön nyilatkozatban, hanem a beruházás üzembe helyezése szerinti adóév adóbevallásában kell bejelenteni.Nagyvállalatok vonatkozásában továbbra is változatlanul fennáll, hogy fejlesztési adókedvezmény kedvezményezett régióban 1 milliárd, nem kedvezményezett – de támogatható – régióban 3 milliárd forint értékű beruházáshoz kapcsolódóan érvényesíthető. Egyes jogcímeken, úgy mint az élelmiszer higiéniához, a kutatás-fejlesztéshez, a film- és videó gyártáshoz, a részvények tőzsdei bevezetéséhez, a környezetvédelemhez kapcsolódó vagy szabad vállalkozási zónában megvalósuló beruházások esetén már jelenértéken 100 millió forint elérésével is szerezhető jogosultság a kedvezményre. A jövőben is járhat adókedvezmény a munkahelyteremtést szolgáló beruházás után, feltéve, hogy a kedvezmény igénybevételének egyéb feltételei teljesülnek. A mezőgazdasági beruházási támogatásokra vonatkozó, általánostól eltérő rendelkezések az uniós háttérszabályozás változása miatt hatályon kívül kerültek. A nagyberuházásokra viszont a jövőben is speciális szabályok vonatkoznak.

A jelenleg hatályos fejlesztési adókedvezményről szóló kormányrendeletben foglaltak szerint az adókedvezmény igénylésének menete lényegében nem változott. Továbbra is a beruházás megkezdése előtt az adópolitikáért felelős miniszternek benyújtott bejelentés, bizonyos összeghatár felett pedig kérelem alapján lehet a kedvezményt igénybe venni. Az adókedvezményt változatlanul a beruházás üzembe helyezését követő adóévben – vagy a vállalkozás döntése szerint a beruházás üzembe helyezésének adóévében – és az azt követő kilenc adóévben, legfeljebb a bejelentés, illetve a kérelem benyújtásának adóévét követő tizennegyedik adóévben lehet felhasználni.

Minden egyes bejelentési vagy engedélyeztetési kérelem elkészítése során célszerű tehát a társasági adótörvénnyel együtt a vonatkozó kormányrendeleteket is alaposan áttanulmányozni, szükség esetén szakértő segítségét kérni még abban az esetben is, ha a társaság más beruházási projekt alapján vett már korábban igénybe fejlesztési adókedvezményt, mert egy hibás kérelem esetén komoly összegektől eshet el a vállalkozás.

Összességében, ha a fejlesztési adókedvezmény megváltozott szabályainak hatását szeretnénk felmérni, nem tekinthetünk el attól, hogy azzal együtt az egyéb állami támogatások igénylésének lehetősége is módosult. Az állami támogatások és azon belül a fejlesztési adókedvezmények jellemzően olyan nagyobb beruházások megvalósítását ösztönzik, amelyek a vállalatok működését hosszabb távon befolyásolják. Az új regionális térkép életbe lépésével, aminek eredményeképpen se fejlesztési adókedvezmény, se más állami támogatás tulajdonképpen nem vehető igénybe, Közép-Magyarország régiónak és az itt működő vállalatok új kihívásokkal kell szembesülniük.

Azon nagyvállalatok között – amelyek jelenleg Közép-Magyarország régióban, de nem a támogatható települések valamelyikén működnek – ugyanis vélhetően lesznek olyanok, amelyek a jövőben tervezett új, nagyobb volumenű beruházásaik megvalósíthatóságának értékelésénél számba veszik annak a lehetőségét, hogy az olyan településen valósuljon meg, ahol állami támogatásra, így fejlesztési adókedvezményre is jogosultságot lehet szerezni. Természetesen a lehetőségek számbavételénél mérlegelniük kell majd, hogy egy új telephely létrehozásának és működtetésének járulékos költségei, aminek nagy része ilyen esetben többletkiadást jelent majd, hogyan aránylik a várható kedvezmények, támogatások összegéhez. Ráadásul ilyen helyzetben a beruházási döntést olyan tényezők is befolyásolhatják, hogy vajon kellő számú szakképzett munkaerő, vagy megfelelő szintű infrastruktúra például rendelkezésre áll-e a szóba jöhető helyszíneken. Szinte biztos, hogy az elkövetkező években lesznek olyan vállalatok, amelyek nyitottak lesznek új magyarországi régiók felé és a gazdaságilag lemaradottabb térségekben kezdenek tevékenységbe előmozdítva ezzel azok felzárkózását. Az új feltételek mellett viszont emelkedik a kockázata annak, különösen olyan vállalatok esetén, amelyek egy cégcsoporthoz tartoznak és tagvállalataik más országban is működnek, hogy a beruházás megvalósításának lehetséges helyszínének kijelölésekor a társvállalatok által kínált lehetőségek is komolyabban versenybe szállnak. Éppen ezért Közép-Magyarország régió versenyképességének megőrzéséhez különösen fontos, hogy a nagyvállalatok számára olyan lehetőségeket, kompetenciákat tudjon felmutatni, amelyeknek köszönhetően hosszútávon továbbra is vonzó beruházási hely marad az elvesztett támogatási lehetőségek ellenére is.

A meglehetősen változékony adózási környezet ismeretében pozitívumként kell ugyanakkor megemlíteni, hogy köszönhetően az Európai Unió hétéves költségvetési ciklusának, amely kiszámíthatóságot biztosít, és amelynek keretében a támogatási irányelvek kialakításra kerültek, a Bizottság a fejlesztési adókedvezmény fenntartását és műdödését 2020. december 31-ig engedélyezte (a Bizottság SA.39669. (2014/N) számú határozata állami támogatás – Magyarország, Fejlesztési adókedvezmény). Így előreláthatólag a fejlesztési adókedvezmény szabályainak alapvető és lényeges változására a 2020. végéig nem kell számítani.

Jelenleg nincs hozzászólás, légy te az első!

Értékelés, hozzászólás