Az Egyes adókötelezettségekről és egyes adótörvények módosításáról szóló T/11920. számú törvényjavaslat több tekintetben érinti a társasági adóról és az osztalékadóról szóló…

Transzferár korrekciók adó hatásai – 3. rész

OECD Irányelvek alapján

A kapcsolt vállalkozások közötti elszámolóárak adóhatásait (és ezen belül elsődlegesen jelen cikksorozatban áfa hatásait) bemutató tanulmányunk első részében már szó volt a transzferár és a szokásos piaci ár fogalmáról, a második részében pedig a szokásos piaci ár elvét, a kapcsolt vállalkozások definícióját, valamint az összehasonlító elemzést tekintettük át.

Az összehasonlító elemzés maga az a folyamat, melynek az OECD Transzferár Irányelvek által ajánlott lépéseit követve a rendelkezésre álló adatokból és információkból kinyerjük az összehasonlításba bevonható ügyletek, tranzakciók vagy éppen vállalkozások körét és meghatározhatjuk a szokásos piaci árat, ártartományt, kamatot, árrést, hasznot.

Transzferár kiigazítások típusai

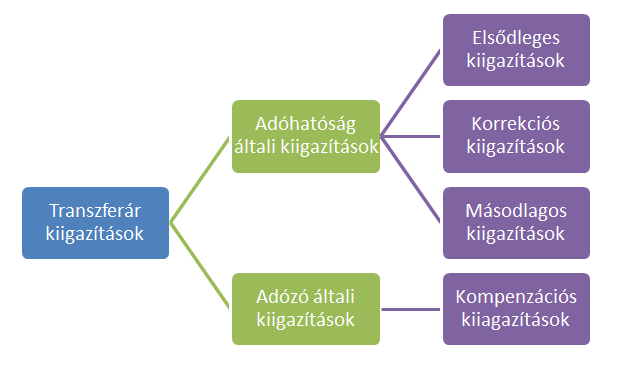

A transzferár kiigazításokat már elkezdtük vizsgálni és áttekintettük, hogy a transzferárazási kérdésekhez kapcsolódó kiigazításokat az OECD Transzferár Irányelvek két fő kategóriába sorolják:

- az adóhatóságok által megtett kiigazítások a társaság adóbevallásának benyújtását követően, melyek lehetnek elsődleges kiigazítások, korrekciós kiigazítások, másodlagos kiigazítások, és

- az adóalany által az adóbevallás előtt önkéntesen megtett kiigazítások, melyeket kompenzációs kiigazításnak neveznek.

Adóbevallások alatt itt a társasági jövedelemadó bevallásokat kell érteni.

Adóhatóság által megtett transzferár kiigazítások

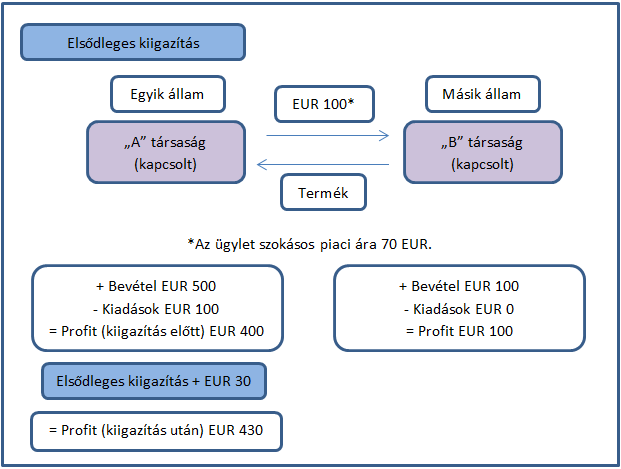

1) Elsődleges kiigazítások

Az úgynevezett “elsődleges kiigazítások” az OECD Modellegyezmény 9. cikkének (1) bekezdéséből adódnak. Olyan kiigazítások, amelyet az egyik állam adóhatósága tesz meg annak érdekében, hogy a joghatósága alá tartozó társaság adóköteles nyeresége megfeleljen a szokásos piaci ár elvének. Az elsődleges kiigazítások tehát az adóköteles nyereség módosítására vonatkoznak a határokon átnyúló tranzakciók eredményeképpen, amikor a tranzakció ugyanazon a cégcsoporton belül valósul meg és az nem a szokásos piaci áron történik. Nézzük meg ezt egy példán keresztül.

Ebben a példában az Egyik államban lévő „A” társaság eredménye az elsődleges kiigazítás nyomán növelésre került EUR 30-al.

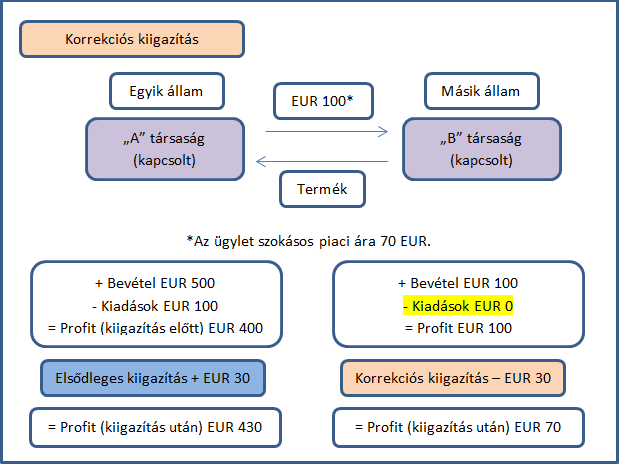

2) Korrekciós kiigazítások

A “korrekciós kiigazítások” az OECD Modellegyezmény 9. cikkének (2) bekezdéséből adódnak. Ilyen esetben a második állam adóhatósága a joghatósága alá tartozó másik kapcsolt vállalkozásnál is egyeztetés alapján megteszi a szükséges kiigazítást a kettős adóztatási tényállás elkerülése érdekében. Az előző példában (elsődleges kiigazítás esetében) érzékeltük, hogy a módosítás egyoldalú volt, a korrekciós kiigazítás célja, hogy az egyik állambeli vállalkozásnál megállapított társasági adóalap-növelés (ún. elsődleges kiigazítással) a másik állambeli vállalkozásnál társasági adóalap-csökkentésként jelentkezzen (ún. korrekciós kiigazítással). Nézzük meg egy példát ennek megfelelően.

Ebben az esetben „A” társaság eredményét növelte az Egyik állam EUR 30-al, míg „B” társaságét csökkentette a Másik állam ugyanezzel az összeggel.

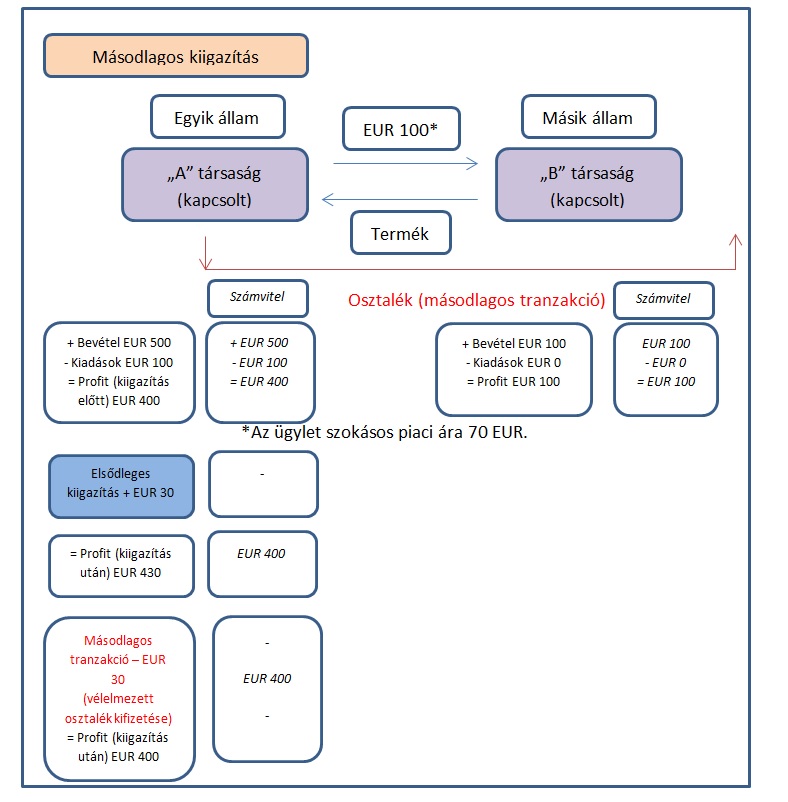

3) Másodlagos kiigazítások

Olyan kiigazítások, amelyek abból adódnak, hogy az egyik állam (társasági) adót vet ki a másodlagos tranzakcióra. A másodlagos tranzakció olyan jellegű tranzakció, amelyet egyes országok a hazájukban érvényesítenek, hogy az elsődleges kiigazítást elszenvedett vállalkozás számviteli eredménye is tükrözze az elsődleges kiigazítást. Azaz a számviteli és adózási eredmény ebből a szempontból konzisztens legyen. Másodlagos tranzakció lehet például: konstruktív (vélelmezett) osztalék kifizetése, konstruktív (vélelmezett) tőkebefektetés vagy konstruktív (vélelmezett) kölcsön nyújtása a két eltérő országban lévő kapcsolt vállalkozás között. Érdemes megjegyezni, hogy az OECD Modellegyezmény 9. cikk (2) bekezdésére vonatkozó Kommentár hangsúlyozza, hogy a Modellegyezmény e cikke nem vonatkozik a másodlagos kiigazításokra, és ezért nem tiltja, és nem is kötelezi az adóhatóságokat arra, hogy másodlagos kiigazításokat végezzenek el az általuk vizsgált vállalkozásnál.

A másodlagos kiigazítás azt a tényt tükrözi, hogy egy társaság nem fizetette meg a valóságban különbséget a másik országban lévő kapcsolt vállalkozása részére, ami abból keletkezett, hogy a kapcsolt felek között alkalmazott (tényleges) ár és a szokásos piaci ár eltérő volt és annak a kiigazítását ugyan megtették, de csak a társasági adóalap szempontjából. A másodlagos tranzakciók elszámolását bizonyos államok engedélyezik, míg más államok akár követelhetik is annak érdekében, hogy a számviteli eredmény összhangban legyen a társasági adóalap szempontjából kiigazított eredménnyel. Ennek keretében a másodlagos tranzakciók adóhatásait (pl. az osztalékon forrásadó kivetés) is eszközölhetik abban az országban ahol az elsődleges kiigazítás megtörtént.

Nézzük meg ezt a példa folytatásával. Kiegészíttettem a lenti ábrát.

A vélelmezett osztalék kifizetés és a hozzá kapcsolódó 10% (vélelmezett) forrásadó elszámolásával azt kompenzálják ebben az esetben, hogy az Egyik állambeli „A” társaság magasabb összegen (EUR 30-al) vásárolta meg a Másik állambeli kapcsolt „B” társaságtól az adott terméket (vagy szolgáltatást) és emiatt „A” társaság eredménye (profitja) EUR 30-al kevesebb lett az Egyik államban mintha ugyanezt a tranzakciót egy független társasággal bonyolította volna le.

Cikksorozatunkat folytatjuk.

* * *

Amennyiben érdeklődsz a számvitelt és az adózást érintő változások iránt, akkor a PENTA UNIÓ Zrt. szervezésében idén is számítunk részvételedre a mérlegképes könyvelők kötelező továbbképzésén. A hagyományos kétnapos továbbképzésre itt jelentkezhetsz! >> Jelentkezem

Forrás: VALUE ADDED TAX COMMITTEE

(A RTICLE 398 OF D IRECTIVE 2006/112/EC)

WORKING PAPER NO 923

Possible VAT implications of Transfer Pricing

Brussels, 28 February 2017

Jelenleg nincs hozzászólás, légy te az első!

Értékelés, hozzászólás