Igaz, még csak április van, de észre sem vesszük és már itt is van a 2023-as SZJA bevallási határidő. Idén…

Biztosítási díjat fizet? Ezzel számoljon!

A magánszemély javára fizetett biztosítási díjak adóterhei

Nap mint nap szembesülünk azzal, hogy gondoskodnunk kellene jövőnkről: „Kössünk biztosítást!” – hirdetik a reklámok. A biztosítók a piaci trendekhez igazodva kedvezőbbnél kedvezőbb feltételeket kínálnak meglévő és jövőbeli ügyfeleik számára. De nem csak a biztosítók, hanem a munkáltatók is igyekeznek kedvezményes feltételekkel biztosításokat kötni munkavállalóik számára. A jól csengő kedvezmények mellett érdemes számba venni, hogy mi is marad a zsebünkben a különféle biztosítások díjfizetése után, illetve milyen többletköltségekkel kell még számolnunk, különös tekintettel az egyes konstrukciók adóvonzatára. Jelen cikk tárgyát a kifizető által, a magánszemély javára fizetett biztosítások díjai képezik, így nem tér ki a biztosítói teljesítésből származó jövedelmek adókötelezettségére.

Biztosítások csoportosítása

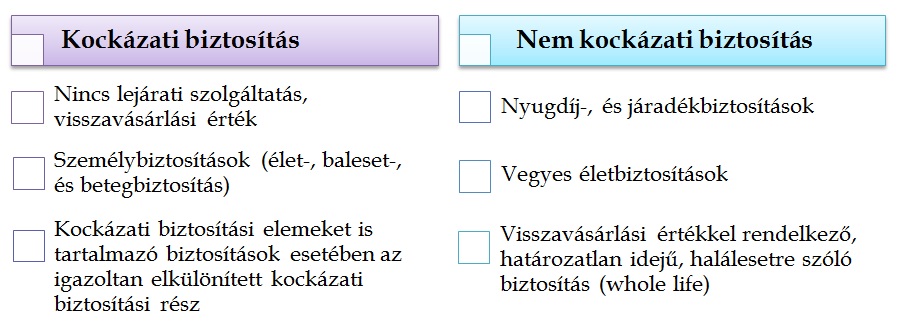

Annak érdekében, hogy meghatározzuk a munkáltató által fizetett biztosítások díjának adókötelezettségét, először is csoportosítanunk kell a biztosításokat. A biztosítások közgazdasági tartalmuk alapján, a jövedelemszerzés jellegére, módjára tekintettel lehetnek kockázati vagy nem kockázati biztosítások:

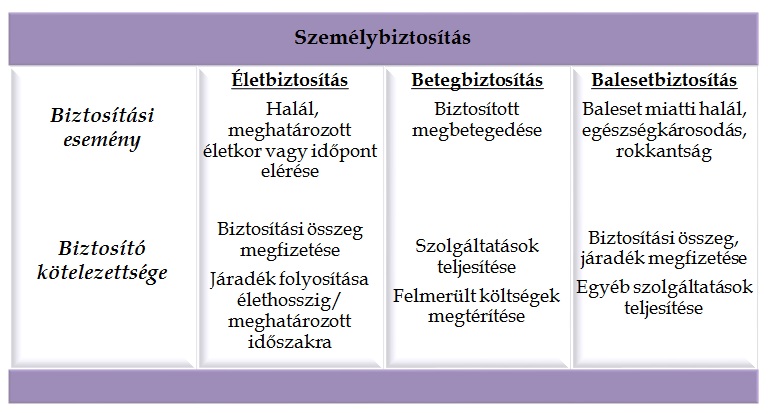

A kockázati biztosítások között 2013. január 1-jétől megjelent egy új fogalomrendszer a személybiztosítás. Személybiztosításnak minősül az élet-, baleset – és betegbiztosítás az alábbiak szerint:

A fenti ábrákból látható, hogy kockázati biztosításnak az olyan személybiztosítás minősül, melynek sem lejárati szolgáltatása, sem visszavásárlási értéke nincsen.

A nem kockázati biztosítások körébe sorolandóak a vegyes életbiztosítások, a nyugdíj- és járadékbiztosítások, valamint a határozatlan idejű, visszavásárlási értékkel rendelkező haláleseti életbiztosítások (whole life).

Adómentes vagy adóköteles–e a biztosítási díj összege?

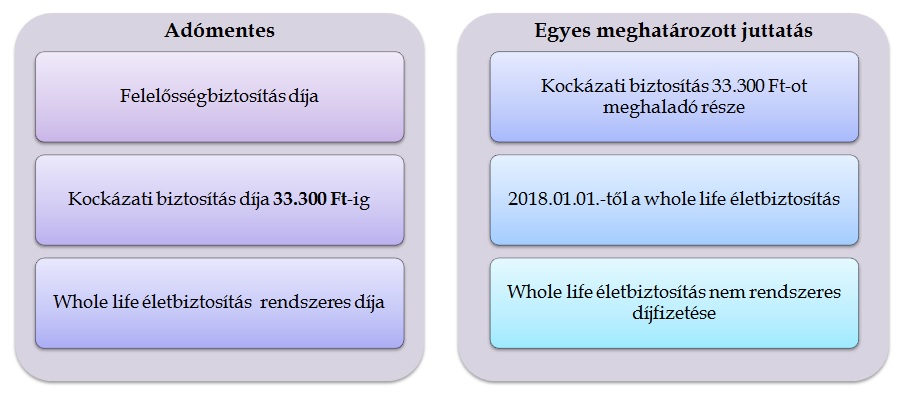

Abban az esetben, ha a magánszemély az adózott jövedelméből fizeti a biztosítás díját, úgy a díjfizetés kapcsán értelemszerűen nem keletkezik jövedelem. Azonban, a magánszemély javára kötött személybiztosítások kifizető (munkáltató) által fizetett díja alapesetben egyes meghatározott juttatásként adóköteles, amely a kifizető számára 49,98%-os adóterhet jelent. A személyi jövedelemadó törvény ugyanakkor felsorol néhány esetet, amikor a munkáltató által fizetett biztosítási adómentes juttatásnak minősül. A következő ábra szemlélteti a kifizető által térített biztosítási díjakat adókötelezettségük szerinti csoportosításban:

A kockázati biztosítás kifizető által fizetett díja, amennyiben ugyanazon biztosítottra tekintettel havi szinten a minimálbér 30%-át nem haladja meg (ez jelenleg 33 330 forint), adómentes juttatásnak minősül. Ezen összeghatár felett a kifizető által fizetett biztosítási díj egyes meghatározott juttatásként (49,98%) válik adókötelessé. Fontos, hogy ezen előírás nem csak az egyéni, de a csoportos biztosításokra is alkalmazható, úgy, hogy az egy főre jutó biztosítási díjat az azonos szolgáltatási tartalom alapján kell meghatározni.

A kifizető által fizetett whole life biztosítások rendszeres (vagyis legalább évente egy alkalommal fizetett) díja is adómentes juttatás abban az esetben, ha annak összege az adott biztosítási évben nem haladja meg az előző biztosítási évben fizetett rendszeres díjak együttes összegének a díjnövekedés évét megelőző második évre vonatkozó éves fogyasztói áremelkedés 30 százalékponttal növelt értékét. Amennyiben a whole life biztosítás nem felel meg a fentieknek (nem rendszeres díjfizetés), úgy a kifizetőnél egyes meghatározott juttatásként adózik. Jó tudni, hogy 2018. január 1-jétől a whole life biztosítások rendszeres díjának adómentessége megszűnik, így az ilyen konstrukcióhoz köthető díjak összege is egyes meghatározott juttatásként lesz majd adóköteles.

A fentiek kapcsán nem szabad elfeledkezni arról sem, hogy a kifizetőt az adómentes biztosítási díjak összegével kapcsolatosan adatszolgáltatási kötelezettség terheli,

A biztosítások között lényegében szintén adómentesként említhetjük a munkavégzéshez kapcsolódó felelősségbiztosítások munkáltató által fizetett díját, amely – tekintettel az Szja tv. 4. § (2a) bekezdésére – a magánszemélynél nem keletkeztet bevételt.

Látható tehát, hogy nem mindegy, melyik biztosítási típus esetében, ki és milyen feltételekkel kötelezett a díjfizetésre, és hogy ezek a díjak milyen mértékűek. Egy jól átgondolt lépéssel jelentős költségeket takaríthatunk meg, ezért érdemes a szóba jöhető konstrukciókat adózási szempontból is megvizsgálni, mielőtt megkötnénk biztosítási szerződésünket.

* * *

Nehogy lemaradj! Írd be folyamatosan bővülő konferenciáink dátumait a naptáradba és élj speciális kedvezményeinkkel! >> KEDVEZMÉNYES KONFERENCIANAPTÁR 2016

Jelenleg nincs hozzászólás, légy te az első!

Értékelés, hozzászólás