2025-től új fejezet kezdődött a transzferárazás hazai szabályozásban, több téren is. A 2025. évi karácsonyfa alá tehettük be a december…

Fejlesztési adókedvezmény II. – ezeket minden kkv-nak tudnia kell!

Társasági adókedvezmények kis- és középvállalatok részére

Fejlesztési adókedvezmény kis- és középvállalatok részére

Amint az előző cikkben is szerepelt, az Európai Unió megváltozott támogatási szabályaival összhangban módosultak a fejlesztési adókedvezmény igénybevételének feltételei. Egyrészt 2014. július 1-jén léptek hatályba a társasági adótörvény fejlesztési adókedvezményt érintő módosított rendelkezései (társasági adó törvény 22/B. §), másrészt 2014. július 18-ával lépett életbe a fejlesztési adókedvezményről szóló 165/2014. (VII. 17.) kormányrendelet, amely az kedvezmény igénybevételének részletes szabályait tartalmazza. Mindezekkel együtt új, a 2014. július 1. és 2020. december 31. közötti időszakban alkalmazandó regionális támogatási térkép is kihirdetésre került [37/2011. (III. 22.) kormányrendelet az európai uniós versenyjogi értelemben vett állami támogatásokkal kapcsolatos eljárásról és a regionális támogatási térképről].

Összességében elmondható, hogy a módosítások a KKV-kat azért kevésbé érintették hátrányosan, mint a nagyvállalatokat, sőt számukra néhány szabályváltozás kifejezetten kedvező volt. Ez köszönhető annak, hogy az Európai Unió a 2014-2020 pénzügyi ciklusban is kiemelt figyelmet fordít a szükségleteikre, vállalkozói tevékenységük ösztönzésére. Tekintettel arra, hogy az Európai Unióban bejegyzett összes vállalkozás körülbelül 98%-a kis- vagy középvállalkozás, ez a vállalkozói csoport foglalkoztatja az összes munkavállaló közel 70%-át, és az európai GDP 60%-át biztosítja, a KKV-k kulcsszerepet játszanak a gazdasági növekedés, az innováció, a foglalkoztatás és a társadalmi integráció szempontjából. Az arányok egyébiránt Magyarországon is hasonlóak. A Bizottság ezért azon munkálkodik, hogy elősegítse e vállalkozások sikeres működését, és javítsa az üzleti környezetet számukra.

Ennek egyik eleme a vállalkozás ösztönző támogatási rendszer kialakítása és működtetése a tagállamok szintjén is. A kitűzött célok elérését kívánja segíteni az Európai Unió új támogatási irányelve és kapcsolódó rendeletei, amelyek megtartották a KKV-kat célzó ösztönzőket. Ennek köszönhető, hogy a fejlesztési adókedvezmény általános, mindenki számára elérhető lehetőségein túlmenően megmaradt a kifejezetten KKV-kra vonatkozó alacsonyabb 500 millió forintos küszöbérték, sőt a korábban elvártnak a felére csökkent a kapcsolódó létszám- vagy bérköltség növelési kötelezettség. Jelenleg így kisvállalkozásnak 20 fő helyett 10 fővel, középvállalkozásnak pedig 50 fő helyett 25 fővel elég növelnie a foglalkoztatottak átlagos állományi létszámát, a törvényben foglaltaknak megfelelően. Ugyanígy a bérköltség növelésének választása esetén az adóév első napján kisvállalkozás esetén az érvényes minimálbér 50-szerese helyett 25, illetve középvállalkozás esetén 100-szoros 50-szeresével kell meghaladnia a törvényben meghatározott bázis értéket.

A KKV-k által megvalósított beruházásokat a támogatási program továbbra is külön ösztönzi, ezért a maximális támogatási intenzitás mértéke – a szállítási ágazat és a nagyberuházások kivételével – kisvállalatok esetén ebben az időszakban is 20, középvállalkozások esetén pedig 10 százalékponttal növelhető az általánoshoz képest.

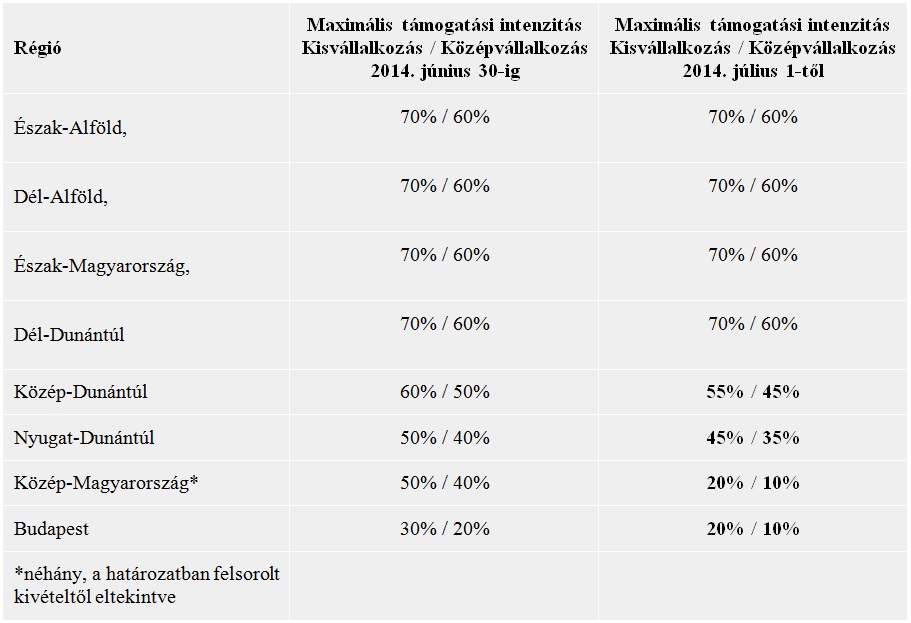

Az új regionális támogatási térkép alapján tehát az alábbi támogatási intenzitások vonatkoznak a KKV-k támogatható beruházásaira – 50 millió euró projekt értékig – régiónként 2014. július 1-jét megelőzően és azt követően.

Amint az a fenti táblázatból is látható, a 2014. július 1. és 2020. december 31. közötti támogatási időszakban, azokban a gazdaságilag hátrányos helyzetű térségekben – ahol egyébként Magyarország lakosságának több mint kétharmada lakik – továbbra is kiemelt mértékű, kisvállalatok esetében akár 70%-os, középvállalatok esetében pedig 60%-os támogathatósági szint érhető el. Közép- és Nyugat Dunántúl maximális támogatási intenzitása ugyan 5-5 százalékponttal csökkent, de az intenzitási ráta még így is magasnak mondható. Budapestet is magában foglaló Közép-Magyarország régióban induló beruházásaik után a KKV-k, viszont ha csökkent mértékben is, de támogathatók. Pest megye kiemelt 82 településén természetesen a kisvállalkozásokra érvényes intenzitási ráta 55%, míg középvállalkozásra 45% vonatkozik, ez mindkét esetben magasabb támogathatóságot jelent korábbi évekhez képest. Piliscsaba, Pilisjászfalu, Pilisvörösvár és Solymár településeken a kis- és középvállalatok beruházásai szintén támogathatók maradtak, de 10 százalékponttal csökkentet mértékben.Néhány további, az igénybevétel feltételeit érintő szabály is módosult, mind a társasági adótörvényben, mind pedig az új kormányrendeletben, amelyekre KKV-knak is érdemes figyelemmel lenni.

Többek között változott a támogatható tevékenységek köre. A jövőben széles sávú internetszolgáltatási beruházásra tekintettel fejlesztési adókedvezmény már nem vehető igénybe. Az energiahatékonyságot szolgáló beruházások pedig környezetvédelmi támogatás formájában ösztönözhetők. Emellett jelenértéken minimum 100 millió forint értékű beruházás alapján számos egyéb jogcímen van most is lehetőség adókedvezmény érvényesítésére (például kutatás-fejlesztéshez, szabad vállalkozási zónában megvalósított beruházáshoz, a film- és videógyártáshoz kapcsolódó beruházások után). A munkahelyteremtést szolgáló beruházások támogathatósága is megmaradt egyéb feltételek teljesítése mellett. A mezőgazdasági beruházási támogatásokra vonatkozó, általánostól eltérő rendelkezések az uniós háttérszabályozás változása miatt hatályon kívül kerültek.

A fejlesztési adókedvezmény részletszabályait előíró kormányrendeletben pontosításra került, illetve módosult továbbá az elszámolható költségek köre, a nyilvántartás tartalma, a támogatások összeszámításának módja és az adatszolgáltatási kötelezettség rendje.

A fejlesztési adókedvezményről szóló jelenleg hatályos kormányrendeletben foglaltak szerint az adókedvezmény igénylésének menete lényegében nem változott. Továbbra is a beruházás megkezdése előtt az adópolitikáért felelős miniszternek benyújtott bejelentés, bizonyos a jogszabályban meghatározott esetekben kérelem alapján lehet a kedvezményt igénybe venni. Az adókedvezményt változatlanul a beruházás üzembe helyezését követő adóévben – vagy a vállalkozás döntése szerint a beruházás üzembe helyezésének adóévében – és az azt követő kilenc adóévben, legfeljebb a bejelentés, illetve a kérelem benyújtásának adóévét követő tizennegyedik adóévben lehet igénybe venni. Nincs változás abban sem, hogy a tárgyévi számított adó fejlesztési adókedvezmény címén továbbra is legfeljebb annak 80%-áig csökkenthető. Minden más adókedvezmény az így csökkentett adóból, legfeljebb annak 70%-áig érvényesíthető.

Egyéb adókedvezmények kis- és középvállalkozások részére

A fejlesztési adókedvezményen túlmenően a társasági adó törvényben felsorolt egyéb adókedvezmények között van kifejezetten a KKV-kat célzó kedvezmény is (társasági adó törvény 22/A. §). A kedvezmény összege évenként maximum 6 millió forint lehet. Ez a típusú kedvezmény továbbra is a pénzügyi intézménnyel kötött hitelszerződés alapján tárgyi eszköz beszerzéséhez, előállításához igénybe vett, és kizárólag e célra felhasznált hitelre (beleértve a pénzügyi lízinget is) tekintettel fizetett kamat után érvényesíthető.

Amennyiben a szerződést 2013. december 31-ét követően kötötték meg, az adókedvezmény összege a hitelre a tárgyévben fizetett kamat 60%-a. A korábban kötött hitelszerződések vonatkozásában a kedvezmény mértéke a tárgyévben fizetett kamat 40%-a. Az adókedvezmény összege egy adóévben nem haladhatja meg a 6 millió Ft-ot.

A kamatkedvezmény összege az állami támogatásokra vonatkozó rendelkezések alkalmazásában a társaság választása szerint csekély összegű (de minimis) támogatásnak, vagy a csoportmentességi rendelet (EUMSZ 107. és 108. cikke alkalmazásában bizonyos támogatási kategóriáknak a belső piaccal összeegyeztethetővé nyilvánításáról szóló, 2014. június 17-i 651/2014/EU bizottsági rendelet) szerinti támogatásnak minősül. A kedvezmény további korlátja, hogy a számított (társasági adó törvény szerinti 80% mértékű adókedvezményekre jogosultaknál a kedvezményekkel csökkentett) adóból annak 70%-ig érvényesíthető. Az adókedvezményt legfeljebb a hitel visszafizetésének eredeti szerződés szerinti időpontjáig lehet igénybe venni, feltéve, hogy a tárgyi eszköz az adott adóév utolsó napján a vállalkozás tárgyi eszköz nyilvántartásában szerepel. Az adókedvezmény késedelmi pótlékkal növelten fizetendő vissza, ha a szerződés megkötésének évét követő négy éven belül a beruházás üzembe helyezésére történik meg, vagy a tárgyi eszközt az üzembe helyezés évében vagy az azt követő három évben elidegenítik.

2015. január 1-től hatályos új előírás, hogy az elsődleges mezőgazdasági termelő tevékenységet végző, továbbá a mezőgazdasági termékfeldolgozást és mezőgazdasági termékforgalmazást végző KKV-k esetén a fenti kamatadó kedvezmény a mezőgazdasági csoportmentességi rendeletben foglaltakkal összhangban vehetők igénybe (az Európai Unió működéséről szóló Szerződés 107. és 108. cikkének alkalmazásában a mezőgazdasági és az erdészeti ágazatban, valamint a vidéki térségekben nyújtott támogatások bizonyos kategóriáinak a belső piaccal összeegyeztethetőnek nyilvánításáról szóló 2014. június 25-i 702/2014/EU Bizottsági rendelet). A KKV-k által elérhető mezőgazdasági csoportmentességi rendelet alá tartozó kedvezményekkel kapcsolatos tudnivalókról részletes tájékoztató érhető el a NAV honlapján (NGM Jövedelemadók és Járulékok Főosztály – NAV Ügyfélkapcsolati és Tájékoztatási Főosztály 3158713071).

Tervezett beruházások esetén mindenképpen érdemes tehát a kis- és középvállalkozásoknak is megvizsgálni, milyen feltételek mellett van lehetőségük adókedvezmények, illetve adóalap kedvezmények vagy egyéb közvetlen pályázat útján elnyerhető állami támogatások igénybevételére, hiszen az Európai Unió működés ösztönző célkitűzéseivel összhangban a magyar intézkedések is kiemelt figyelmet fordítanak erre a vállalkozói csoportra.

Jelenleg nincs hozzászólás, légy te az első!

Értékelés, hozzászólás