2015. április elején két új szociális biztonsági egyezmény került kihirdetésre. Az egyik egyezményt az Amerikai Egyesült Államokkal kötötte Magyarország, a…

Közép-kelet-európai adókalauz 2016. – 4. rész

A régiós országok társasági adó, transzferár, és áfa rendszerének összehasonlítása

Az átalakuló adóversenyről szóló cikksorozatunk korábbi cikkeiben azt elemeztük, hogy az utóbbi években az országok közötti adóverseny új síkra terelődött: az államok nem egymással szemben törekednek arra, hogy előnyös adókörnyezetet biztosítsanak a befektetőknek, inkább egymással együttműködve igyekeznek fellépni az adócsalások minél alacsonyabb szinten tartása, illetve az adóbevételek megtartása érdekében. Az első három részben az átalakuló adóverseny bemutatásán túl a régiós országok adóstratégiájának alapelemeit és a bérterheket is összehasonlítottuk. A sorozat befejező részében a régiós országok társasági adó és áfa rendszereit, valamint a transzferárral kapcsolatos főbb előírásait elemezzük.

Társasági adó

A társasági adó mértékét nehéz pusztán az adókulcsok alapján összehasonlítani, hiszen az adóalap számításának módja országonként igencsak eltérhet. Már az unión belül is komoly nehézségeket okoz konszenzusra jutni az egységes adóalapról. Ugyanakkor a legalacsonyabb és a legmagasabb kulcs közötti 20 százalékpontos különbség nyilvánvalóan jelentős szemléletbeli eltérést takar.

A társasági adó kulcsa a régióban található piacok közül továbbra is Görögországban a legmagasabb, amely pozíció egy 2016-os határozott adóemeléssel (26% helyett 29%) még tovább erősödött. A csúcstartót Ausztria (25%), majd Szlovákia (22%) követi a listán. A legalacsonyabb adókulcs (9%) változatlanul Montenegróban terheli az elért nyereséget. A görög adóemeléstől eltekintve egyik ország sem alakította át adókulcsát. Az utolsó komolyabb változás 2014-ben történt, amikor az adókulcsot módosító országok egytől egyig csökkentették azt. Szlovákia visszatért a 22%-oshoz, Szlovénia és Ukrajna is egy-egy százalékponttal mérsékelte a társasági adó kulcsát.

Magyarország a 10%/19%-os, sávos tao kulccsal továbbra is egyedülálló; társasági adóban ez egyébként nagyon ritka. A 10%-os kulcs egyértelműen a legalacsonyabbak között van, hiszen ennél alacsonyabbat már csak Montenegróban találunk. (Jövőre a magyarországi társasági adókulcs is 9%-ra csökken és egykulcsossá válik – a Szerk.)

Észtország az egészen speciális társasági adózásáról ismert. Itt a 20%-os nyereségadót ugyanis nem a klasszikus adóalapra – az adóalap módosító tételekkel kiigazított adózás előtti eredményére, azaz az adott évi nyereségre – számítják; az csak a felosztott nyereséget terheli. Számokkal illusztrálva: abban az esetben, ha 1000 eurónyi osztalékot fizet a társaság a tulajdonosának, azt először 80%-kal felbruttósítva kapjuk meg az adóalapot (1000/80%=1250), amelyre 20% adó vetül, és így kapjuk meg a társasági adót (1250×20%=250). Ha nincs felosztott nyereség, akkor nincs adóztatás, vagyis a veszteségelhatárolást sem értelmezik Észtországban.

Veszteséglevonás, forrásadó

A veszteség levonására a legtöbb országban korlátozások vonatkoznak: a forráshiányos költségvetések számára fontos a megfelelő adóalap, illetve az abból adódó garantált bevétel biztosítása. Míg itthon 50%-ig lehet az adóalapot csökkenteni az előző évek veszteségével (és 2015-től csak 5 évig felhasználhatók a veszteségek), a legtöbb országban a felhasználhatóságot többnyire csak időkorláthoz kötik. Oroszországban ez 10 év, Csehországban 5 év, Szlovákiában pedig mindössze 4 év veszteségét lehet felhasználni.

Magyarország egyedülálló a régiós országok között abban is, hogy sem osztalékhoz, sem jogdíjhoz, sem kamathoz nem kapcsolódik a forrásadó levonása. A legtöbb országban ezek külföldre történő kifizetésekor a juttatott jövedelmekre forrásadót alkalmaznak, amely sokszor eltér az általános adókulcsétól, illetve egyezmények szabályozzák.

Transzferárazás

A társasági adóhoz kapcsolódó transzferárazás szabályozásának alakulása külön figyelmet érdemel. Bár 10 évvel ezelőtt még csak Magyarországon volt erős dokumentációs szabályozás a transzferárban, ám az elmúlt években szinte valamennyi régiós ország felzárkózása megfigyelhető ezen a területen. Ezzel összhangban érzékelhető az adóhatóságoknak a téma iránti növekvő érdeklődése, valamint felkészültebb ellenőrzési tevékenysége, erről több érintett ország is beszámolt. A háttérben az áll, hogy amelyik országban ezzel a témával nem foglalkoznak, onnan a multinacionális vállalatok jó eséllyel adóalapot vonnak el. Egészen friss a szabályozás Horvátországban, ahol 2016-tól él a dokumentációs kötelezettség; Albániában 2014-ben, Szerbiában, Ukrajnában és Lettországban pedig 2013-ban vezették be. Habár dokumentációs előírás valamilyen szinten – Bosznia-Hercegovina, Macedónia és Montenegró kivételével – minden országban létezik, azonban az egyes államokban a szabályozás szintje jelentős eltéréseket mutat. Más az országokban az a mérték is, amennyitől egy-egy csoporttagot kapcsoltnak kell tekinteni. A legjellemzőbb a – magyar szabályozásnál erősebb – 25%-os korlát, de egészen extrém helyzetekről is tudunk: Lengyelországban például már 5% feletti befolyásnál foglalkozni kell az elszámoló árakkal, de például Ausztriában friss változás, hogy a korábbi 25%-os korlát 2016-tól 20%-ra csökkent.

Míg Magyarországon a dokumentációs hiányosságok hosszú évek óta kiemelt mértékű bírságtétellel sújthatók, Ausztriában nem kötelező a dokumentációkészítés, csupán az adóhatóság eseti kérésére. Csehországban ugyan készíteni kell, de annak hiányában sincs dedikált bírság. Vannak országok, ahol a bírságok alacsony szintje a jellemző, tehát ezzel a kötelezettséggel a befektetőknek egyelőre nem kell számolniuk. Ez azonban valószínűleg csak a jelen pillanatra igaz. Különös tekintettel az OECD-n belül egyre határozottabban körvonalazódó BEPS-akcióterv megvalósítására, amelynek részeként az egységes dokumentációs, valamint az országonkénti jelentési kötelezettség („country by country reporting” – „CBC”) bevezetése már folyamatban van. A 2016 elején a CBC adatcseréről megszületett egyezményt 31 OECD-ország – köztük számos régiós nemzet is – aláírta, így küszöbönálló az ezzel kapcsolatos nemzeti szabályok megalkotása, és egyre növekszik azon országok száma, amelyek már implementálták is az országonkénti jelentést saját nemzeti jogszabályaikba (pl. Spanyolország).

Az OECD mellett már az EU is elindította a szükséges lépéseket, és megalkotta az „adókikerülés-ellenes csomagot” („Anti-Tax Avoidance Package”, röviden ATAP). A csomag célja a vállalatok által fizetett adók átláthatóságának javítása a közigazgatási együttműködési irányelvek felülvizsgálatával. A javasolt szabályok értelmében az egyes országok nemzeti hatóságai megosztják egymással a multinacionális vállalatok tevékenységével kapcsolatos adóügyi információkat, hogy valamennyi tagállam rendelkezzen az adókikerülési kockázatok észleléséhez és adóügyi ellenőrzéseik célzottabb lefolytatásához szükséges kulcsfontosságú információkkal. Az ATA irányelvtervezete 6 pontban foglalta össze a javasolt lépéseket, amelyek részben a BEPS akciópontjaira épülnek, de tovább is lépnek egyes esetekben, így például a tőkekivonás adóztatása és a harmadik országból származó jövedelem minimális adózása témakörében. A tervezet kevés elvárást rögzít (például a kamat levonhatóságával, a hibrid struktúrákkal kapcsolatban), amelyeken túl a tagországok saját szabályokat is alkothatnak a társasági adóalap védelme érdekében. Az EU által javasolt direktíva kihirdetéséhez a tagállamok egyhangú jóváhagyása szükséges, az aláírását követően pedig kötelezően érvényes minden tagállamban. A direktíva hangsúlyos érdekütközéseket hozhat felszínre szemben a CBCR-követelményekkel, amelyekkel kapcsolatban már előrehaladottak a tárgyalások.

Áfa

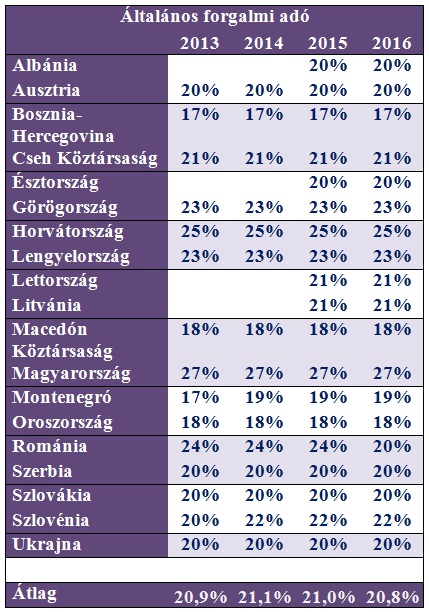

Az áfa kulcs régiós átlaga 21%, Magyarország régiós viszonylatban és az EU-országok között is a legmagasabb (27%-os) áfa kulccsal továbbra is fölényesen vezeti a felmérésben szereplő országok mezőnyét. A legalacsonyabb adókulcsot ismét a volt Jugoszlávia utódállamaiban találjuk (Bosznia-Hercegovina: 17%). A korábbi években a költségvetési problémák enyhítésére az országok nagy része hatékony eszköznek tartotta az áfa emelését, erre több esetben is láttunk példát. Horvátországban és Szerbiában a kedvezményes kulcs, míg Szlovéniában és Montenegróban a felső kulcs mértéke növekedett 2014-ben, Macedóniában is jelentősen emelkedett: 2015-ben 18%-ról 23%-ra. 2016-ban azonban nem voltak jellemzők a hasonló mértékű változások, az általános adókulcs egyedül Romániában változott (24%-ról 20%-ra csökkent), a kedvezményes kulcsoknál is csak kisebb módosítások történtek: Ausztria bevezetett egy 13%-os új rátát, valamint Görögországban csökkent a meglévő 6,5%-os mérték 6%-ra.

Áfa szempontjából lényeges a különbség az európai uniós és a nem EU-s régiós országok szabályai között, hiszen az uniós országok többsége él a direktíva adta egyszerűsítési és egyéb lehetőségekkel. Az áfa csalások ellen azonban az EU-s és nem EU-s országok egyaránt igyekeznek lehetőleg egyeztetett lépéseket alkalmazni. Az eszközök igen változatosak, lásd az EKÁER-t, ahol a cél a nemzetközi áruforgalom követése, amelynek rendszere a kezdeti bonyodalmak után megszilárdulni látszik a hazai szabályozásban; vagy az online pénztárgépek bevezetése, amely nemcsak Magyarországon, hanem például Horvátországban, Bulgáriában és Ukrajnában is működik. A belföldi összesítő jelentés sem csak magyar specifikus: 2014-től Szlovákiában, 2016-tól pedig már Csehországban is el kell készíteniük a vállalkozásoknak. A tavasszal benyújtott jövő évi adócsomag egyik legjelentősebb újítása, a 2017-re tervezett számlázó programok valós idejű adatszolgáltatási kötelezettsége, Magyarországon januártól még lehetőség, de júliustól már kötelező jellegű lenne: a számlázó programoknak a legalább 100 ezer forint áfát tartalmazó, a belföldi adóalanyok részére kiállított számláról adatot kell szolgáltatniuk a NAV részére. Ez az előírás szintén azt az irányt erősíti, amellyel az áfa csalásokat úgy igyekszik kivédeni a kormányzat, hogy a lehető legszélesebb körben igyekszik információt beszerezni, azokat elektronikusan elérni és feldolgozni.

Fontos kezdeményezés az úgynevezett fordított áfa a lehetőségekhez mérten minél szélesebb körű bevezetése; ebben Csehország tett jelentős lépést 2015-ben, amely tendencia idén is folytatódott: 2016-tól ingatlanértékesítésre a csehek, míg építési munkálatokra már a szlovákok is fordított adókötelezettséget írnak elő. Szlovákiában szintén 2016-os újdonság a pénzforgalmi elszámolás szerinti teljesítés lehetőségének bevezetése. Ukrajnában pedig a speciális, 2015-ben kísérleti jelleggel bevezetett számlaregisztrációs rendszer bizonyult sikeresnek, hiszen 2016-tól az is a szabályozás része, továbbá meghatározzák a kibocsátható számlák áfa tartalmát, hogy visszaszorítsák a fiktív számlákra alapozott áfa levonásokat és visszaigényléseket.

Habár a fenti intézkedések célja – a gazdaság kifehérítése – nemes, mindegyikre jellemző, hogy jelentősen megnöveli a vállalkozások már most is aránytalanul nagy adminisztratív terheit, ezáltal a költségeit.

* * *

A régiós országok adózási rendszerét bemutató Adókalauz immár INTERAKTÍV, internetes verzió formájában is elérhető: Közép-Kelet-Európai Adókalauz 2016. Az idén májusban megjelent kiadvány felhasználóbarát verziója az egyes országok adózási rendszerének bemutatásán kívül a különböző adónemek összehasonlítására is lehetőséget ad.

Jelenleg nincs hozzászólás, légy te az első!

Értékelés, hozzászólás